|

|

|

| (7 промежуточных версий не показаны.) | | Строка 1: |

Строка 1: |

| - | '''[[Гипермаркет знаний - первый в мире!|Гипермаркет знаний]]>>[[Богатомика 10-11|Богатомика 10-11]]''' <metakeywords>Налоги</metakeywords> | + | '''[[Гипермаркет знаний - первый в мире!|Гипермаркет знаний]]>>[[Богатомика 10-11|Богатомика 10-11]]''' <metakeywords>Налоги</metakeywords> |

| | | | |

| - | '''ТЕМА 24. Налоги'''

| + | <h2>Налоги</h2> |

| | | | |

| - | * '''Классификация налогов и система налогообложения. Почему надо платить налоги? Государственные и местные налоги. Подоходный налог. НДС. Таможенные пошлины и тарифы.'''

| + | План |

| - | *''' Влияние ставок налогов на богатомический рост страны и рыночное равновесие. Как увязаны налоги и справедливое распределение доходов в обществе. Диаметрально противоположные системы налогообложения Швеции и ОАЭ.'''

| + | <br> |

| - | *''' Прямые и косвенные налоги. Фискальная (налогово-бюджетная) политика. Налоговая инспекция.'''

| + | |

| | | | |

| - | <br><br><u>'''В этом мире неизбежны только смерть и налоги. (Бенджамин Франклин)'''</u><br><br>После изучения этого раздела вы сможете:<br>• Усвоить какие классификацию налогов.<br>• Разобраться в понятиях «государственные налоги», «местные налоги», «прямые налоги», «косвенные налоги».<br>• Оценить выгоды разных систем налогообложения.<br>• Научиться приёмам фискальной политики.<br>

| + | 1. Классификация налогов и система налогообложения. Почему надо платить налоги? Государственные и местные налоги. Подоходный налог. НДС. Таможенные пошлины и тарифы. |

| | + | <br> |

| | + | 2. Влияние ставок налогов на богатомический рост страны и рыночное равновесие. Как увязаны налоги и справедливое распределение доходов в обществе. Диаметрально противоположные системы налогообложения Швеции и ОАЭ. |

| | + | <br> |

| | + | 3. Прямые и косвенные налоги. Фискальная (налогово-бюджетная) политика. Налоговая инспекция. |

| | | | |

| - | * '''Классификация налогов и система налогообложения. Почему надо платить налоги? Государственные и местные налоги. Подоходный налог. НДС. Таможенные пошлины и тарифы.'''

| + | <br><br><u>'''В этом мире неизбежны только смерть и налоги. (Бенджамин Франклин)'''</u><br><br>После изучения этого раздела вы сможете:<br>• Усвоить какие классификацию налогов.<br>• Разобраться в понятиях «государственные налоги», «местные налоги», «прямые налоги», «косвенные налоги».<br>• Оценить выгоды разных систем налогообложения.<br>• Научиться приёмам фискальной политики.<br> |

| | | | |

| - | <br>'''Это интересно'''. Осенью 1926 года, для содержания своей армии Далай-Лама ввел в Тибете налог на уши. Те, кто утратил одно ухо в бою, тогда впервые почувствовали себя счастливчиками - им полагалось платить лишь половину суммы. Поверьте, это - далеко не самый курьезный налог в истории. И сейчас многие страны взимают со своих граждан весьма оригинальные налоги.<br>Нало́г — обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определенных действий.<br>Немного из истории. <br>Налогообложение старо как мир. Оно существовало уже в библейские времена и было хорошо организовано. Одним из самых известных налогов была «десятина», десятую часть урожая в качестве налога крестьянин отдавал за пользование землей. Этот налог просуществовал почти до конца девятнадцатого столетия.<br>В государствах классического древнего мира (Рим, Афины, Спарта) налоги, как правило, не взимались, потому что не было постоянных ведомств. Оказывая государству услуги, граждане расходовали собственные средства. Однако сборы и пошлины с торговцев в портах, на рынках, у городских ворот существовали и тогда.<br>Непосредственные сборщики налогов не пользовались популярностью в народе, хотя они лишь выполняли волю правительства. Поскольку сбор налогов – дело хлопотное, требует содержание специального аппарата, в некоторых странах, чтобы сэкономить государственные средства, право взимать налоги выставлялось на тогах. Право взимать налоги получал тот, кто давал самую высокую цену. Он становился «откупщиком». Естественно, что такой сборщик налогов, чтобы покрыть затраты и получить прибыль, ответственно относился к выполнению своих обязанностей.<br>Проблемы налогообложения постоянно занимали умы экономистов, философов, государственных деятелей самых разных эпох. Фома Аквинский определил налоги, как дозволенную форму грабежа. Ш. Монтескье полагал, что ничто не требует столько мудрости и ума, как определение той части, которую у поданных забирают, и той, которую оставляют им. А один из основоположников теории налогообложения Адам Смит говорил о том, что налоги для тех, кто их выплачивает – признак не рабства, а свободы.<br>В настоящее время налоги и система налогообложения – это не только источники бюджетных поступлений, но и важнейшие структурные элементы экономики рыночного типа. Очевидно, что без формирования рациональной налоговой системы, не угнетающей предпринимательскую деятельность и позволяющей проводить эффективную бюджетную политику, невозможны полноценные преобразования экономики.<br>Классификация налогов<br>В настоящее время налоги классифицируются по многим признакам:<br>– по методам установления;<br>– по органам власти, в распоряжение которых они поступают;<br>– по видам плательщиков;<br>– по экономическому содержанию объекта налогообложения и др.<br>По методу установления налоги подразделяются на прямые и косвенные.<br>Прямые налоги – это налоги на отдельные объекты имущества (земля, природные ресурсы и др.) или на доходы отдельных лиц (физических и юридических), которые уменьшают сумму доходов плательщика.<br>К косвенным налогам относятся платежи, включаемые в цену товара (услуги) и увеличивающие ее размеры, а в конечном итоге, уменьшающие доходы плательщиков. К косвенным налогам относятся НДС, акцизы, таможенные пошлины.<br>В зависимости от органов власти в распоряжение которых поступают те или иные налоги различают общегосударственные и местные налоги и сборы.<br>К общегосударственным относятся налоги и сборы, имеющие в основном фискальное значение, поступающие в бюджет центрального правительства. Общегосударственные налоги могут использоваться и для сбалансирования местных бюджетов в виде отчислений; в этом случае они относятся к регулирующим доходам (это прежде всего НДС и акцизы).<br>Общегосударственные налоги устанавливаются специальными законодательными актами центральной законодательной власти.<br>К местным налогам относятся налоги и сборы, устанавливаемые решениями местных органов власти и зачисляемые в местные бюджеты.<br>В зависимости от вида плательщиков налоги подразделяются на налоги с хозяйствующих субъектов – юридических лиц, и налоги с физических лиц.<br>По экономическому содержанию объекта налогообложения налоги подразделяются на три группы: налоги на доходы, потребление и имущество.<br>Налоги на доходы взимаются с доходов юридических и физических лиц. Непосредственными объектами налогообложения является заработная плата и другие доходы граждан, прибыль или валовой доход предприятий.<br>Налоги на потребление уплачиваются не при получении доходов, а при их расходовании. Они взимаются в форме косвенных налогов.<br>Налоги на имущество устанавливаются в отношении движимого или недвижимого имущества. Они взимаются постоянно, пока имущество находится в собственности.<br>Полезно знать. Лидером по числу самых невероятных налогов принадлежит Тибету. За что только не заставляли раскошеливаться на рубеже XIX - XX веков! Граждане должны были платить налог на свадьбу, на рождение детей, на право петь, танцевать, звонить в колокольчик и бить в барабаны. Усталому путнику не дозволялось даже просто так вздремнуть на травке: за ночлег он должен был заплатить налог хозяевам земли. Всего в пользу государства тогда взималось 1892 налога!<br>Налоговая система — совокупность налогов, сборов и пошлин, установленных государством и взимаемых с целью создания центрального общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания.<br>Основой налоговой системы являются налоги. С помощью налоговой системы государство реализует свои функции по управлению (регулированию, распределению и перераспределению) финансовыми потоками в государстве и в более широком смысле экономикой страны вообще.<br>В современных условиях могут быть сформулированы следующие принципы построения налоговой системы:<br>- Обязательность. Этот принцип означает, что все налогоплательщики обязаны своевременно и полно уплатить налоги. <br>- Справедливость. Принцип справедливости означает, что, с одной стороны, все налогоплательщики, находящиеся в равных условиях по объектам налогообложения, платят одинаковые налоги, а, с другой стороны, справедливым должны быть налоги, которые платят разные по доходам налогоплательщики. Богатые платят больше, чем бедные. <br>- Определённость. Нормативные акты до начала налогового периода должны определить правила исполнения обязанностей налогоплательщиком. <br>- Удобство (привилегированность) для налогоплательщика. Процедура уплаты налогов должна быть удобной прежде всего для налогоплательщика, а не для налоговых служб. <br>- Экономичность. Издержки по собиранию налогов не должны превышать сумму собираемых налогов, а должны быть минимальны. <br>- Пропорциональность. Предполагает установление ограничения (лимита) налогового бремени по отношению к валовому внутреннему продукту. <br>- Эластичность. Подразумевает быструю адаптацию к изменяющейся ситуации <br>- Однократность налогообложения. Один и тот же объект налогообложения должен облагаться налогом за установленный период один раз. <br>- Стабильность. Изменение налоговой системы не должно производиться часто и очень резко. <br>- Оптимальность. Цель взимания налога, например, фискальная, или природоохранная и т. д., должна достигаться наилучшим образом с точки выбора источника и объекта налогообложения. <br>- Стоимостное выражение. Налоги должны уплачиваться в денежной форме. <br>- Единство. Налоговая система действует на всей территории страны для всех типов налогоплательщиков. <br>Реализация принципов налогообложения в разных странах осуществляется с учётом особенностей развития, существующей социально-экономической ситуации.<br>Наличие собственной, независимой от других государств налоговой системы является одним из признаков суверенного государства.<br>'''Налоги: почему их нужно платить?'''<br>«Плати налоги и спи спокойно» - это фраза из известного рекламного ролика давно стала притчей во языцах юмористов всех мастей.<br>Но давайте представим жизнь любой страны без налогов.<br>В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению нужд и потребностей населения ему требуется определенная сумма денежных средств. Следовательно, без сбора налогов государство не сможет выполнять свои функции, а его существование как такового станет бессмысленным. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка... Чем больше функций возложено на государство, тем больше оно должно собирать налогов. Жизнь в государстве «Где люди не платят налоги» станет небезопасной, потому что доблестные правоохранительные органы работать бесплатно не будут. Вскоре страна «Без налогов» падет жертвой другой страны, потому что у нее не будет средств на содержание армии. Никто не может не согласиться, что эти перспективы никак нельзя назвать приятными.<br>Надо заметить, что в Украине во все времена существовало неприязненное отношение к налогам, в отличие от западноевропейских стран. В этих государствах институт налогов имеет историю гораздо более продолжительную, нежели у нас. Именно вокруг налогов в странах Западной Европы, разгоралась борьба между королём и парламентом. Парламент тогда и только тогда получил законодательную власть, когда получил власть в области финансов, т.е. право соглашаться или не соглашаться с королём по вопросам установления и сбора налогов. Высокая налоговая культура этих стран проявляется в том, что плата налогов здесь считается даже предметом гордости налогоплательщиков. Налоговая культура воспитывается с детства. Школьники гордятся тем, что их родители платят налоги, вносят свой вклад в развитие сильной страны. В таком государстве человек редко когда скажет: "Я гражданин этой страны", скорее он скажет: "Я налогоплательщик".<br>Сколько веков существует государство, столько же существуют и налоги и столько же экономическая теория ищет принципы оптимального налогообложения.<br>Однако четыре основополагающих, можно сказать, ставших классическими, принципа, сформулированы еще Адамом Смитом в XVIII. Они сводятся к следующему:<br>1. Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, т. е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им ведет к так называемому равенству или неравенству обложения.<br>2. Налог, который обязан уплачивать каждый, должен быть точно определен, а не произволен. Размер налога, время и способ его уплаты должны бьггь ясны и известны как самому плательщику, так и всякому другому.<br>3. Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика.<br>4. Каждый налог должен быть так устроен, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства".<br>Принципы Адама Смита, благодаря их простоте и ясности, не требуют никаких иных разъяснений и иллюстраций, кроме тех, которые содержатся в них самих, они стали "аксиомами" налоговой политики.<br>Но в основе всех этих принципов лежит уважение государства к налогоплательщикам. Своеобразный договор между государством и населением предусматривает «обмен» налогов на выполнение государством своих функций. Налоги возрастают, а государство снимает с себя все больше функций (например, сокращение качественных бесплатных образовательных услуг). Это, естественно, не вызывает доверия. Если мы платим за бесплатное медицинское обслуживание, то почему нам отказывают в исполнении некоторых услуг по причине нехватки необходимого оборудования? Если мы платим за ремонт автодорог, то почему до сих пор справедливы слова Гоголя о то, что существуют две беды - дураки и дороги? Если мы платим за образование, то почему сокращается количество бюджетных мест в ВУЗах?<br>Из истории налогов. В XVI веке в немецком городе Вюртемберг придумали налог на воробьев. Считалось, что звонкоголосые птахи мешают населению спокойно жить. От хозяина каждого дома требовали уничтожить дюжину воробьев, за что он получал 6 крейцеров. Если же задание не было выполнено, заплатить в казну требовали вдвое больше. Самые ленивые граждане даже покупали нужное количество дохлых воробьев у подпольных торговцев.<br>'''Государственные и местные налоги'''<br>Каждое государство устанавливает собственную систему налогообложения, то есть определяет налогоплательщиков, объекты налогообложения, виды налогов и порядок их уплаты. Тип системы налогообложения определяется соотношением четырех секторов формирования налогов и сборов (обязательных платежей): государственного; коммерческого; финансового сектора; населения.<br>Все налоги в зависимости от органов государственной власти и местного самоуправления, который их устанавливает, делятся на общегосударственные и местные.<br>К общегосударственным налогам и сборам (обязательным платежам) относятся:<br>- налог на добавленную стоимость;<br>- акцизный сбор;<br>- налог на доходы физических лиц;<br>- таможенная пошлина;<br>- государственная пошлина;<br>- налог на недвижимое имущество (недвижимость);<br>- плата (налог) на землю;<br>- рентные платежи;<br>- налог с владельцев транспортных средств и других самоходных машин и механизмов;<br>- налог на промысел;<br>- сбор за геологоразведочные работы, выполненные за счет государственного бюджета;<br>- сбор за специальное использование природных ресурсов;<br>- сбор за загрязнение окружающей среды;<br>- сбор на обязательное социальное страхование;<br>- сбор на обязательное государственное пенсионное страхование;<br>- сбор в Государственный инновационный фонд;<br>- плата за торговый патент на некоторые виды предпринимательской деятельности;<br>- сбор на развитие виноградарства, садоводства и хмелеводства;<br>- единый сбор, взимаемый в пунктах пропуска через государственную границу Украины;<br>- сбор за использование радиочастотного ресурса Украины.<br>Общегосударственные налоги устанавливаются Верховной Радой Украины и взимаются на всей территории Украины. Налог на недвижимое имущество (недвижимость), плата (налог) за землю, налог с владельцев транспортных средств и других самоходных машин и механизмов, налог на промысел, сбор за специальное использование природных ресурсов, сбор за загрязнение окружающей природной среды на территории автономной Республики Крым устанавливаются Верховной Радой республики в границах предельных размеров ставок, установленных законами Украины.<br>К местным налогам отнесены:<br> 1) налог с рекламы;<br> 2) коммунальный налог.<br>К местным сборам (обязательным платежам) отнесены:<br> - гостиничный сбор;<br> - сбор за парковку автотранспорта;<br> - рыночный сбор;<br> - сбор за выдачу ордера на квартиру;<br> - курортный сбор;<br> - сбор за участие в бегах на ипподроме;<br> - сбор с лиц, участвующих в игре на тотализаторе на ипподроме;<br> - сбор за право проведения кино- и телесъемок;<br> - сбор за проведение местного аукциона, конкурсной распродажи и лотерей;<br> - сбор за проезд по территории пограничных областей автотранспорта, направляющегося за границу;<br> - сбор за выдачу разрешения на размещение объектов торговли и сферы услуг;<br> - сбор с владельцев собак.<br>Местные налоги, механизм взимания и порядок их уплаты устанавливается сельскими, поселковыми, городскими советами в соответствии с приведенным перечнем и в границах предельных размеров ставок, установленных законами Украины. Исключение составляет сбор за проезд по территории пограничных областей автотранспорта, следующего за границу, устанавливаемый областными советами. Суммы местных налогов (сборов) зачисляются в бюджеты советов народных депутатов.<br>Налог на доходы физических лиц (НДФЛ)— основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.<br>В ряде стран подоходным налогом называют только налог на доходы физических лиц, а для юридических применяют термины налог на прибыль корпораций или налог на прибыль.<br>В зависимости от системы обложения различают глобальный и шедулярный подоходный налог. В первом случае облагается налогом доход в целом за вычетом установленных законом скидок и льгот.<br>Шедулярный подоходный налог уплачивается по разделам (шедулам), соответствующим различным источникам доходов, и состоит из основного и дополнительного. Основной налог является пропорциональным, а дополнительный — прогрессивным.<br>Глобальный подоходный налог имеет гораздо большее распространение.<br>Согласно законодательству большинства стран не подлежат обложению рассматриваемым налогом: амортизационные отчисления; средства, направляемые в благотворительные учреждения; прибыль, направляемая на капитальные вложения и научно-исследовательские цели. В некоторых странах на определённый период уменьшается или вообще отменяется налог на прибыль новых компаний.<br>Налоговые скидки в сфере промышленного производства распространяются на доходы от истощённых недр, от предприятий, поглощённых крупными корпорациями, мелких, малорентабельных или убыточных и т. д.<br>Ставки подоходного налога строятся, как правило, по сложной прогрессии, но в Украине существует единственная ставка налога – 15 %.<br>Пример. Работник за месяц заработал 5 000 грн дохода. Его работодатель должен удержать а пользу государства подоходный налог – 15 %. Таким образом, сумма подоходного налога буде травна:<br>5 000*0,15 = 750 грн. <br>То есть без налога с доходов физических лиц работник получит «чистый» доход в размере 4 250 грн, без фондов обьязательного страхования.<br>А как на западе?<br>Федеральный подоходный налог в США узаконен 16-й поправкой к Конституции США и Налоговым Кодексом США (Internal Revenue Code), который принимается Конгресом.<br>Федеральный подоходный налог с граждан достаточно прогрессивен: по меньшей мере первые $8950 дохода не облагаются федеральным подоходным налогом ($17,900 для замужних пар в 2008), налоговые ставки варьируются от 10% (со следующих $8,025 облагаемого дохода в 2008) до 35% (на доходы выше $357,700), однако разнообразные вычеты из облагаемого налогом дохода (ипотечные проценты, налоги на недвижимость, образование и прочие) могут значительно уменьшить налоговое бремя для многих представителей среднего и верхнего среднего классов, особенно для домовладельцев со значительным ипотечным долгом<br>'''Размер подоходного налога по странам мира'''

| + | <h3>Классификация налогов и система налогообложения. Почему надо платить налоги? Государственные и местные налоги. Подоходный налог. НДС. Таможенные пошлины и тарифы.</h3> |

| | | | |

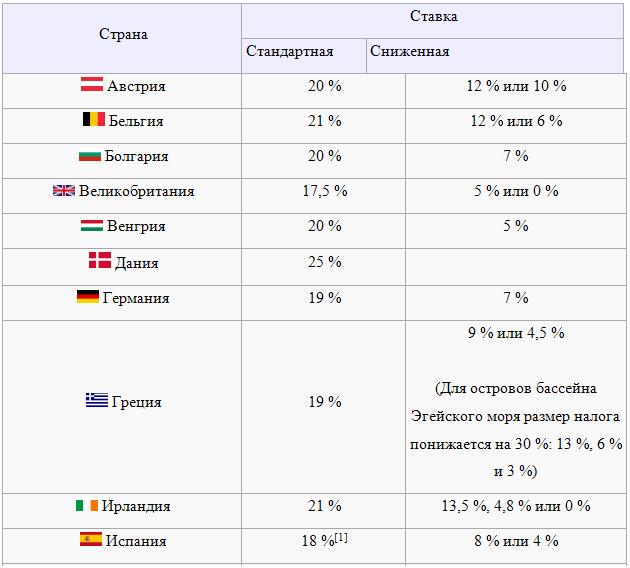

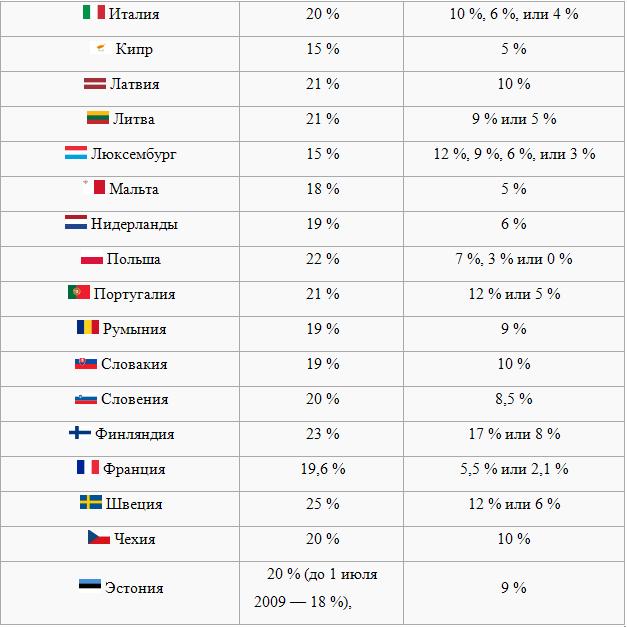

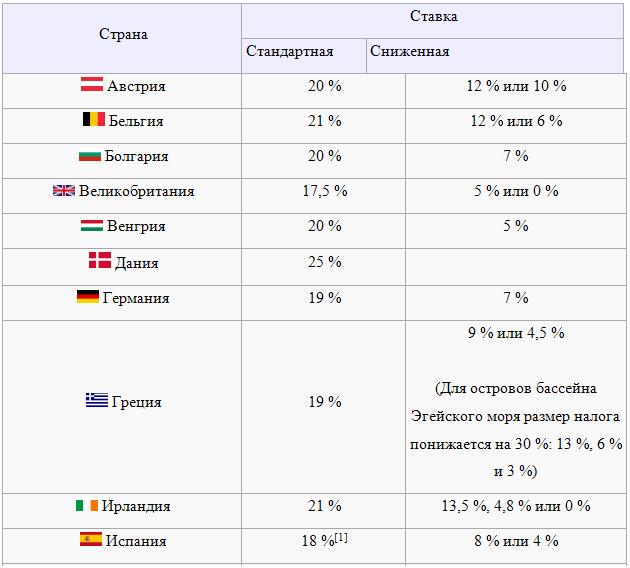

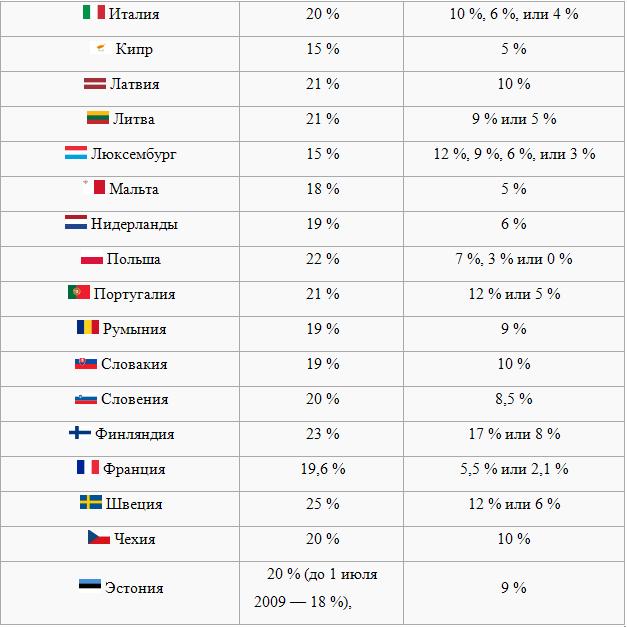

| - | [[Image:qw301.jpg]]<br>'''НДС.'''<br>Нало́г на доба́вленную сто́имость (НДС) — косвенный налог, форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.<br>Хотя теоретически НДС является налогом на добавленную стоимость, на практике он похож на налог с оборота, когда каждый торговец добавляет в выписываемые им счета-фактуры этот налог и ведёт учёт собранного налога для последующего представления информации в налоговые органы. Однако покупатель имеет право вычитать сумму налога, который он, согласно выписанным ему счетам-фактурам, уплатил за товары и услуги (но не в виде заработной платы или жалованья). Таким образом, этот налог является косвенным, а его бремя ложится в итоге не на торговцев, а на конечных потребителей товаров и услуг. Данная система налогообложения создана для того, чтобы избежать уплаты налога на налог в связи с тем, что товары и услуги проходят длинный путь к потребителю; при системе НДС все товары и услуги несут в себе только налог, который взимается при окончательной продаже товаров потребителю. Процентная ставка может различаться в зависимости от вида продукции. В платёжных документах НДС выделяется отдельной строчкой.<br>Впервые НДС был введен 10 апреля 1954 года во Франции. Его изобретение принадлежит г-ну Морису Лоре (в 1954 году директор Дирекции по налогам, сборам и НДС Министерства экономики, финансов и промышленности Франции). Сейчас НДС взимают 137 стран. Из развитых стран НДС отсутствует в таких странах, как США, Япония, где вместо него действует налог с продаж по ставке от 2 % до 11 %.<br>'''Таблица налоговых ставок<br>Страны ЕС'''

| + | <br>'''Это интересно'''. Осенью 1926 года, для содержания своей армии Далай-Лама ввел в Тибете налог на уши. Те, кто утратил одно ухо в бою, тогда впервые почувствовали себя счастливчиками - им полагалось платить лишь половину суммы. Поверьте, это - далеко не самый курьезный налог в истории. И сейчас многие страны взимают со своих граждан весьма оригинальные налоги.<br>'''Нало́г''' — обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определенных действий.<br> |

| | | | |

| - | [[Image:qw302.jpg]]

| + | '''Немного из истории''' |

| | | | |

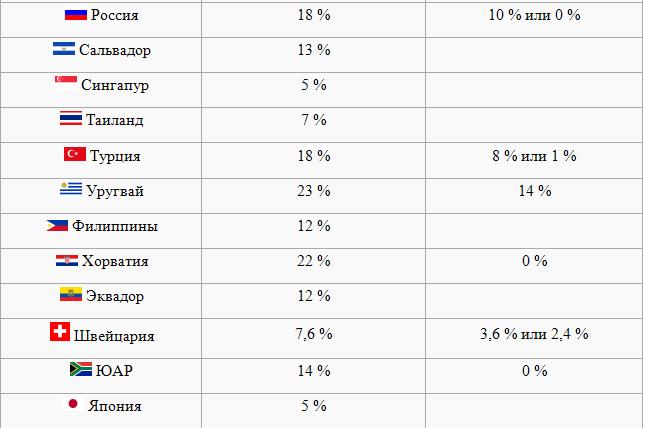

| - | [[Image:qw303.jpg]]<br><br>'''Остальной мир'''

| + | <br>Налогообложение старо как мир. Оно существовало уже в библейские времена и было хорошо организовано. Одним из самых известных налогов была «десятина», десятую часть урожая в качестве налога крестьянин отдавал за пользование землей. Этот налог просуществовал почти до конца девятнадцатого столетия.<br>В государствах классического древнего мира (Рим, Афины, Спарта) налоги, как правило, не взимались, потому что не было постоянных ведомств. Оказывая государству услуги, граждане расходовали собственные средства. Однако сборы и пошлины с торговцев в портах, на рынках, у городских ворот существовали и тогда.<br>Непосредственные сборщики налогов не пользовались популярностью в народе, хотя они лишь выполняли волю правительства. Поскольку сбор налогов – дело хлопотное, требует содержание специального аппарата, в некоторых странах, чтобы сэкономить государственные средства, право взимать налоги выставлялось на тогах. Право взимать налоги получал тот, кто давал самую высокую цену. Он становился «откупщиком». Естественно, что такой сборщик налогов, чтобы покрыть затраты и получить прибыль, ответственно относился к выполнению своих обязанностей.<br>Проблемы налогообложения постоянно занимали умы экономистов, философов, государственных деятелей самых разных эпох. Фома Аквинский определил налоги, как дозволенную форму грабежа. Ш. Монтескье полагал, что ничто не требует столько мудрости и ума, как определение той части, которую у поданных забирают, и той, которую оставляют им. А один из основоположников теории налогообложения Адам Смит говорил о том, что налоги для тех, кто их выплачивает – признак не рабства, а свободы.<br>В настоящее время налоги и система налогообложения – это не только источники бюджетных поступлений, но и важнейшие структурные элементы экономики рыночного типа. Очевидно, что без формирования рациональной налоговой системы, не угнетающей предпринимательскую деятельность и позволяющей проводить эффективную бюджетную политику, невозможны полноценные преобразования экономики.<br> |

| | | | |

| - | '''[[Image:qw304.jpg]]'''

| + | <h4>Классификация налогов</h4> |

| | | | |

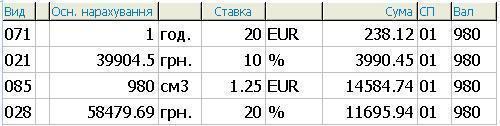

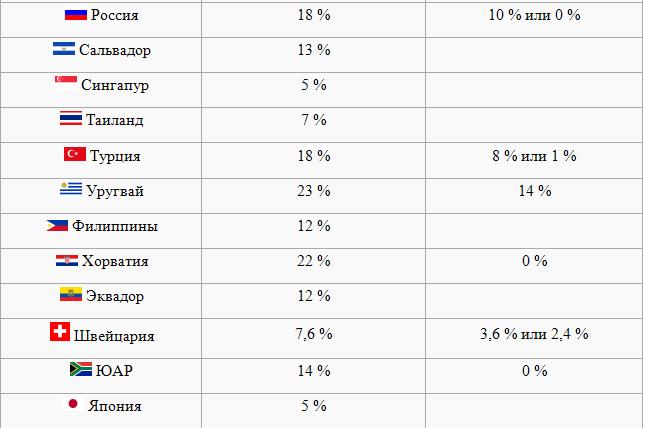

| - | '''[[Image:qw305.jpg]]'''<br>'''Таможенные пошлины и тарифы'''<br>Таможенная пошлина (англ. custom's duty, tax) - обязательный особый вид налога, взимаемый таможенными органами страны при ввозе товара на ее таможенную территорию или его вывозе с этой территории. <br>Размер таможенной пошлины определяется таможенным тарифом (В Украине Таким тарифом является Закон о едином таможенном тарифе), который содержит списки товаров, облагаемых таможенной пошлиной. Таможенные пошлины призваны защищать внутреннего производителя искусственно увеличивая себестоимость импортного товара, а также служат источником пополнения бюджетных средств. В Украине ставки таможенной пошлины являются едиными и не подлежат изменению в зависимости от лиц, осуществляющих перемещение грузов через таможенную границу Украины, не зависит от видов сделок, за исключением случаев, предусмотренных Законами Украины и в частности Таможенным кодексом. <br> В Украине применяются следующие виды ставок пошлин: адвалорные (обычно устанавливаться в % от стоимости товара), специфические (устанавливаются как фиксированный сбор за 1 единицу веса или иного количества товара) и комбинированные (комбинируется первый и второй метод). В целях защиты экономических интересов страны и ее внутреннего рынка от некачественных товаров или недобросовестной конкуренции (а также в других случаях предусмотренных законодательством) к ввозимым или вывозимым товарам могут временно применяться особые виды таможенных пошлин: специальные, антидемпинговые и комбинированные. Кроме того, могут устанавливаться сезонные пошлины, а для некоторых товаров в частности производства стран СНГ, при соблюдении необходимых условий может применяться полное освобождение от уплаты таможенных пошлин. Начисление, уплата и взимание пошлины на товар производится на основе его таможенной стоимости или/и его фактического количества (для комбинированных и специфических таможенных пошлин) в соответствии с Таможенным Законодательством Украины.<br>Существуют также таможенные сборы, взимаемые таможенными органами в установленном порядке при перемещении товаров через таможенную границу данной страны. Таможенные сборы также взиматься за хранение товаров на складах таможни, нахождение товаров под таможенным контролем, за таможенное оформление, за выдачу лицензий и в других случаях установленных законодательством.<br>'''Пример. '''<br>Подсчитаем таможенные платежи для легкового автомобиля с двигателем внутреннего сгорания, с рабочим объемом цилиндров двигателя - 980 см куб., и возрастом 3 года.<br>Таможенная стоимость автомобиля - 5 000,00 долларов США. <br>Курсы валют на дату расчета (оформления) :<br>1 доллар США – 7.9809 грн.; 1 Евро – 11.905907 грн. <br>Таможенная стоимость : 5 000 доларов США х 7.9809 грн = 39 904,50 грн <br>Таможенная пошлина: 39 904,50 грн х 10 % = 3 990,45 грн <br>Акцизный сбор: (980 см куб. х 1,250 евро) х 11,905907 грн = 14 584,74 грн <br>НДС (20% от суммы таможенной стоимости и всех выше перечисленных платежей в грн): (39 904,50 грн + 3 990,45 грн + 14 584,74 грн) х 20 % = 11 695,94 грн. <br>В грузовой таможенной декларации это будет выглядеть так: <br>[[Image:qw306.jpg]] <br>Итого в грн: 3 990,45 грн + 14 584,74 грн + 11 695,94 = 30 271,13 грн <br>Итого в долларах США: 30 271,13 / 7.9809 грн = 3 792,95 долларов США. <br>

| + | <br>В настоящее время налоги классифицируются по многим признакам:<br>– по методам установления;<br>– по органам власти, в распоряжение которых они поступают;<br>– по видам плательщиков;<br>– по экономическому содержанию объекта налогообложения и др.<br>По методу установления налоги подразделяются на прямые и косвенные.<br>Прямые налоги – это налоги на отдельные объекты имущества (земля, природные ресурсы и др.) или на доходы отдельных лиц (физических и юридических), которые уменьшают сумму доходов плательщика.<br>К косвенным налогам относятся платежи, включаемые в цену товара (услуги) и увеличивающие ее размеры, а в конечном итоге, уменьшающие доходы плательщиков. К косвенным налогам относятся НДС, акцизы, таможенные пошлины.<br>В зависимости от органов власти в распоряжение которых поступают те или иные налоги различают общегосударственные и местные налоги и сборы.<br>К общегосударственным относятся налоги и сборы, имеющие в основном фискальное значение, поступающие в бюджет центрального правительства. Общегосударственные налоги могут использоваться и для сбалансирования местных бюджетов в виде отчислений; в этом случае они относятся к регулирующим доходам (это прежде всего НДС и акцизы).<br>Общегосударственные налоги устанавливаются специальными законодательными актами центральной законодательной власти.<br>К местным налогам относятся налоги и сборы, устанавливаемые решениями местных органов власти и зачисляемые в местные бюджеты.<br>В зависимости от вида плательщиков налоги подразделяются на налоги с хозяйствующих субъектов – юридических лиц, и налоги с физических лиц.<br>По экономическому содержанию объекта налогообложения налоги подразделяются на три группы: налоги на доходы, потребление и имущество.<br>Налоги на доходы взимаются с доходов юридических и физических лиц. Непосредственными объектами налогообложения является заработная плата и другие доходы граждан, прибыль или валовой доход предприятий.<br>Налоги на потребление уплачиваются не при получении доходов, а при их расходовании. Они взимаются в форме косвенных налогов.<br>Налоги на имущество устанавливаются в отношении движимого или недвижимого имущества. Они взимаются постоянно, пока имущество находится в собственности.<br> |

| | | | |

| - | * '''Влияние ставок налогов на богатомический рост страны и рыночное равновесие. Как увязаны налоги и справедливое распределение доходов в обществе. Диаметрально противоположные системы налогообложения Швеции и ОАЭ.'''

| + | '''Полезно знать'''<br> |

| | | | |

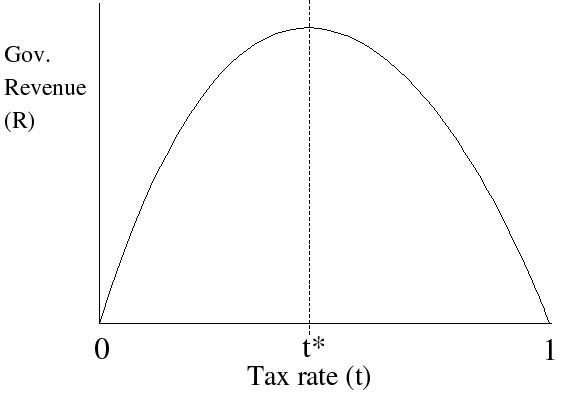

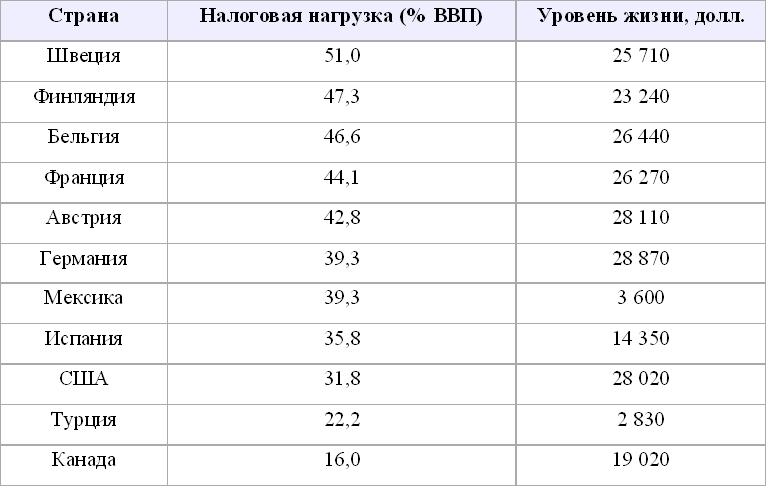

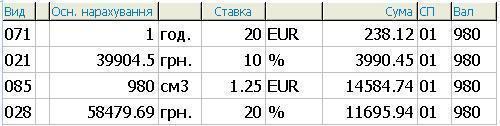

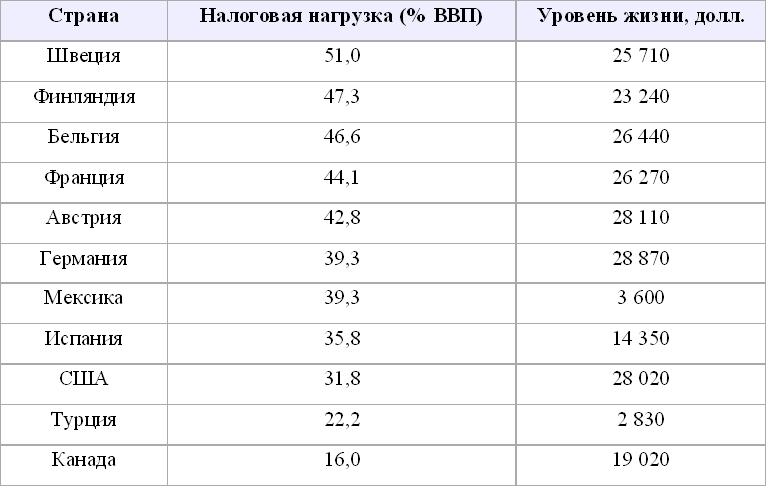

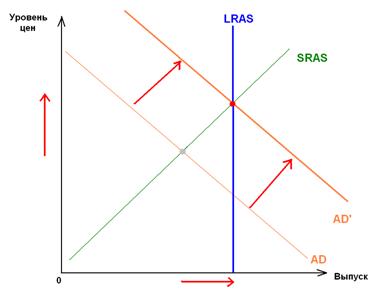

| - | <br>С истории налогов. Во времена средневековья в Голландии уплачивался налог на окна. Благодаря этому в Амстердаме у старинных домов очень узкие фасады.<br>В начале ХХ века в Алтайском крае существовал налог на полоскание белья в проруби - взималось за это 20 копеек за зиму. Также брали по 2 копейки за каждый поход по воду с коромыслом.<br>Налог на бездетность существовал в СССРс 1941 года вплоть до начала 90-х. Каждый месяц неженатые и бездетные мужчины выплачивали 6% своего дохода государству - на пособия многодетным матерям.<br>На тень. Взимается с граждан Венеции с 1993 года. Не повезло владельцам магазинов и кафе, от навесов и зонтиков которых падает на коммунальную землю.<br>Часто влияние налогов на богатомический рост сводят до понятия налоговой загрузки.<br>Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны. Налоговая нагрузка значительно варьируется по странам. Для слаборазвитых стран (в которых нет мощной системы социального обеспечения) характерна низкая налоговая нагрузка, для развитых — относительно высокая налоговая нагрузка (доходившая в Швеции до 60 % ВВП в отдельные годы). Исключение составляют некоторые развитые страны Юго-Восточной Азии, где налоговая нагрузка относительно невысока. В Украине налоговая нагрузка составляет около 55, что немного ниже среднего уровня развитых стран (выше, чем в США, но ниже чем в Германии).<br>Уровень налогообложения в любой стране отражает основу доходов бюджета и характеризует степень участия государства в экономических процессах. Критерием этого, является отношение государственных расходов к объему ВВП.<br>Грамотно построенная налоговая система – залог экономического успеха любой страны. С развитием рыночных отношений, расширением форм собственности, внешнеэкономических связей большое внимание должно уделяться оптимизации налоговых платежей с помощью налогового прогнозирования и планирования. Разумные и уравновешенные налоговые решения активно влияют развитие экономики и рост благосостояния граждан и всего общества.<br>Однако, эффективна налоговая система требует, с одной стороны, обеспечения достаточных и стабильных поступлений в бюджет государства, с другой – снижения налоговой нагрузки на экономику и реализацию стимулирующей функции налогообложения.<br>Государство может устанавливать налоги по разным причинам: от перераспределения доходов населения до устранения внешних экономических эффектов. Воздействие налогов можно рассматривать как на микро-, так и на макробогатомическом уровнях.<br>Налоги рассматриваются фирмами как очередные затраты на дополнительную единицу продукции. Таким образом, фирмы сокращают предложение своих товаров и услуг, что, в свою очередь, ведет к повышению цен на продукцию и, соответственно, снижению объема ее производства (количество товара становится меньше). При этом, налоговое бремя распределяется между покупателями и продавцами. Само распределение налога между производителем и потребителем в экономической теории зависит от ценовой эластичности спроса на товар или услугу.<br>- Если спрос эластичен, тогда, при прочих равных условиях, большую часть налога платят производители. <br>- Если же спрос не эластичен, то, при прочих равных условиях, потребители платят большую часть налогового бремени.<br>Снижение налогов стимулирует рост как совокупного спроса, так и совокупного предложения.<br>Чем меньше налогов нужно платить, тем больше располагаемого дохода у домохозяйств для потребления. Таким образом, растет совокупное потребление, а следовательно, и совокупный спрос. Поэтому, правительства снижают налоги, когда проводят стимулирующую экономическую политику, то есть когда целью государства является вывести страну из дна экономического цикла. Соответственно, сдерживающая экономическая политика подразумевает повышение налогов, с целью устранения «перегрева экономики».<br>Фирмы воспринимают повышение налогов как дополнительные издержки, что приводит к тому, что они сокращают предложение своего товара. В общем, сокращение предложений фирм ведет к сокращению совокупного предложения. Таким образом, размер налога обратно пропорционален величине совокупного предложения. Зависимость между внедрением налогов и состоянием совокупного предложения подробно описал в своих работах экономический советник Президента США Рональда Рейгана Артур Лаффер, ставший основателем теории «экономики предложения» («supply-side economics»).<br>Концепция кривой подразумевает наличие оптимального уровня налогообложения, при котором налоговые поступления достигают максимума.<br>Сторонниками снижения налогов и стимулирования инвестирования являются представители школы предложения. Они считают, что нужно отказаться от системы прогрессивного налогообложения (именно получатели крупных доходов — лидеры в обновлении производства), снизить налоговые ставки на предпринимательство, на заработную плату и дивиденды. Требуется стимулировать инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок. В своих рассуждениях теоретики опираются на кривую А. Лаффера. При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги снижают базу налогообложения и доходы государственного бюджета.<br>Изъятие у налогоплательщика значительной суммы доходов (порядка 40—50%) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики. Однозначного ответа, какое значение эффективной ставки является критическим, не существует. Если исходить из концепции Лаффера, изъятие у производителей более 35—40% добавленной стоимости провоцирует невыгодность инвестиций в целях расширенного воспроизводства, что равносильно попаданию в порочный круг — так называемую «налоговую ловушку».<br>[[Image:qw307.jpg]] <br>Рис. Кривая Лаффера.<br>Обычно считается, что отношение налогоплательщиков к системе налогообложения страны характеризует величину сосредоточенных в этом секторе средств по отношению к ВВП. Для налогоплательщиков привлекательной является низкая налоговая нагрузка (на уровне 15 %). Однако государство при данном уровне нагрузки располагает минимальными возможностями управления развитием экономики. Поэтому высокоразвитые государства стремятся поднять уровень налоговых поступлений, одновременно увеличивая возврат в экономику, социально-культурную сферу части средств, поступивших в бюджет. Это определяет и рост уровня жизни населения, что наглядно видно из данных табл. Из таблице также ясно, что нет явной связи между уровнем жизни, развития экономики и уровнем налогов. Это объясняется наличием множества других факторов влияющих на уровень жизни, помимо налогов. Очевидно, что вне зависимости от налоговой политики уровень жизни населения сравнительно бедных стран как Турция не сможет быстро достигнуть высоких стандартов США и Европы.<br>'''Таблица. Влияние налоговой нагрузки на эффективность развития экономики'''

| + | Лидером по числу самых невероятных налогов принадлежит Тибету. За что только не заставляли раскошеливаться на рубеже XIX - XX веков! Граждане должны были платить налог на свадьбу, на рождение детей, на право петь, танцевать, звонить в колокольчик и бить в барабаны. Усталому путнику не дозволялось даже просто так вздремнуть на травке: за ночлег он должен был заплатить налог хозяевам земли. Всего в пользу государства тогда взималось 1892 налога!<br> |

| | | | |

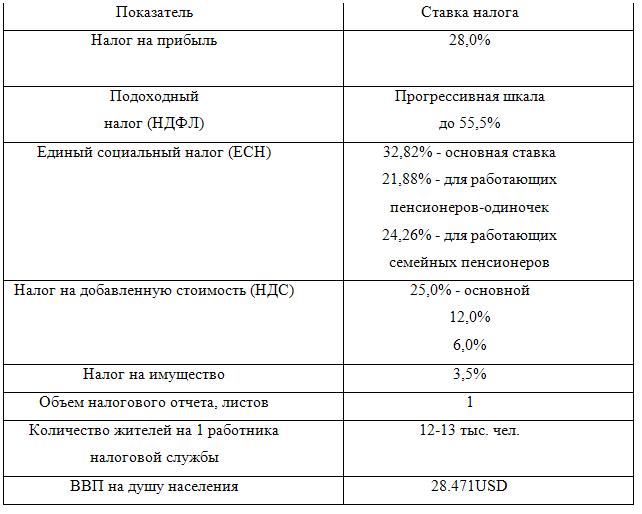

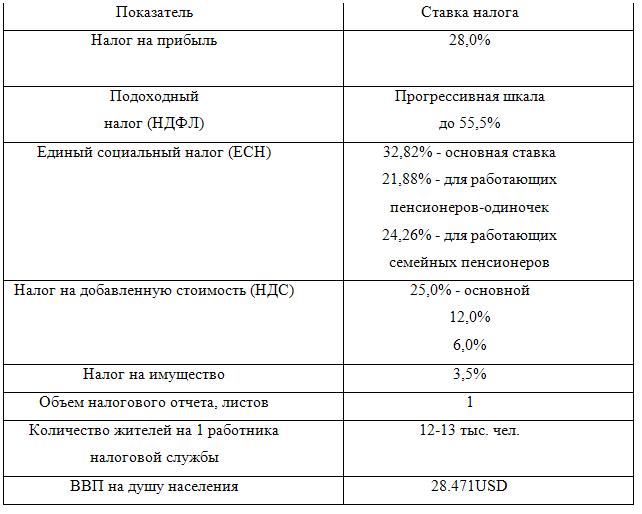

| - | [[Image:qw308.jpg]]<br>В странах с большой налоговой нагрузкой обеспечиваются более высокие социальные стандарты. Примером является Швеция (налоговая нагрузка составляет 51% ВВП), где действует тенденция снижения экономического расслоения общества. <br>'''Налоги. Где справедливость?'''<br> [[Image:qw309.jpg]]<br>Налоги собираются государством для того чтобы создавать общественные блага. Это мы все знаем.<br>Однако в момент сбора налогов неизменно возникает вопрос – в чем справедливость? Почему богатые платят столько же, сколько и мы? Должны ли молодые люди платить большие/меньшие налоги, чем люди около 40. Попробуем ответить на некоторые из этих вопросов, рассмотрев, как видят налоги экономисты, и в чем главная загвоздка. <br>Немного теории<br>Суть налога заключается в том, что государство получает ресурсы (частные блага) и преобразует их в общественные по своему усмотрению. Это означает, что именно государство решает, какие блага будут созданы на полученные деньги (очевидно, что делает оно это, ориентируясь в какой-то мере на потребности народа). Налоги принято делить на два глобальных вида, различающиеся по принципу распределения процентной ставки, среди народа. <br>1) Налоги на основе принципа получаемой выгоды <br>Суть данного налога заключается в том, что большую его часть должен платить тот индивид, который больше использует получаемые в итоге на эти деньги общественные блага. Т.е. по данному типу налога люди платят процент, пропорциональный кол-ву используемых ими общественных благ. Например, богатый в данном случае может платить больший налог, чем бедный, так как полиции требуется гораздо больше времени, чтобы охранять его имущество (упрощенно, просто для примера). <br>2) На основе принципа платежеспособности <br>А вот это уже более популярный тип налогообложения. Основная мысль данного подхода заключается в том, что налог зависит от доходов человека, от его благосостояния. Тут стоит понимать, что налоги проходят еще три деления, подразделяясь на прогрессивные, регрессивные и пропорциональные. Именно они и вызывают большую часть споров в обществе. Мы поговорим ниже об этом. Пока же заметим такой немаловажный момент, как то, что чем выше доход человека, тем большую сумму он платит в качестве налога, тем самым в какой-то мере происходит перераспределение дохода между богатыми и бедными, т.е. часть дохода богатых уходит бедным в качестве государственных субсидий. <br>В экономике очень важными моментами являются принципы вертикального и горизонтального равенства. Последнее говорит нам о том, что между равными людьми (по благосостоянию) не должно быть различий в налогообложении. Независимо от их цвета кожи и прочих характеристик. Вертикальное равенство намного интереснее, и до сих пор вызывает споры у многих экономистов. Оно говорит, что для разных с точки зрения благосостояния людей должны применяться разные варианты налогообложения, но обязательно справедливые. Вопрос справедливости нас как раз и интересует больше всего. <br>'''Должны ли богатые платить большие налоги? Молодые меньшие?'''<br>Стоит понимать, что в экономике различают три типа налогов, зависящих от благосостояния плательщика. Прогрессивные налоги наиболее популярные в мире, но имеющие множество проблем с точки зрения справедливости. Суть заключается в том, что процентная ставка увеличивается при увеличении дохода человека. Это означает, что программист с зарплатой в 24 тысячи долларов в год будет платить больше, чем учитель с зарплатой в 7200 долларов в год. <br>Регрессивный налог имеет обратный характер. Более «бедные» платят больше. Ситуацию можно проиллюстрировать, представив, что в стране введен единый фиксированный налог. Единая сумма. Представим, что это 100 долларов в месяц. Тогда для программиста процентная ставка будет равна 5%, а для учителя – 16,6%. Несправедливость в этом случае очевидна, хотя на первый взгляд все кажется наоборот. При пропорциональном налоге все люди платят одинаковую часть от своего дохода. <br>Большая часть развитых стран сегодня смотрит в сторону прогрессивного налога. Однако он является не бесспорным. С одной стороны подобный тип налогообложения достаточно эффективно перераспределяет ресурсы, т.е. часть доходов богатых уходит к бедным. Но с другой стороны при таком виде налогообложения некоторые люди могут гораздо меньше стремиться к тому, чтобы немного улучшить свое благосостояние. Ведь, тогда им придется платить больший процент от дохода, что существенно уменьшит общую сумму. <br>С другой стороны это может добавить реалистичности многим людям, отрезвить их, и снизить количество людей, желающих попробовать свои силы в отрасли «Победитель получает все». <br>Если говорить о проблемах такого типа налогообложения, то тут сразу же возникает моральный вопрос. Скорее всего, раз я больше зарабатывают, то и тружусь я больше. Так почему я должен платить больше налогов, чем какой-то лентяй, который сидит перед телевизором с утра до вечера и жалуется на отсутствие денег? Вспомните начало этой статьи. Мы говорили про принцип распределения общественных благ, о том, что большие налоги платит тот, кто больше пользуется этими благами. Будем откровенны, богатые реже пользуются этими благами. <br>Ну и, конечно, самое главное – это стимул продвигаться выше в системе благосостояния. Вопрос сложный, насколько более высокие налоги снизят желание человека упорнее трудиться для того чтобы заработать больше денег? <br>С другой стороны очевидно, что регрессивные налоги являются еще более несправедливыми. Остаются только пропорциональные, которые достаточно справедливы с точки зрения процентных ставок. Но ведь и доходы у людей разные, вследствие их ценности для общества. <br>Еще один важный вопрос, о котором мы хотели поговорить в этом пункте, так это должны ли молодые платить меньшие или большие налоги? Когда-то мы уже публиковали здесь краткое изложение профессора из Гарварда Грегори Мэнкью, в котором он утверждал, что налоги для молодежи должны быть ниже, так как они больше стимулируют их работать, подниматься по карьерной лестнице. При этом в исследовании профессора указывалось, что люди ближе к 40 годам гораздо менее восприимчивы к повышению процентной ставки. Все дело в том, что в этом возрасте они уже зарабатывают достаточно много денег. И лишние несколько сотен долларов бьют по их карману не так сильно, как по молодому человеку, только что получившему место маркетолога в небольшой компании. Впрочем, здесь опять встает вопрос справедливости и эффективности… И похоже, что эти два понятия расходятся. <br>А налоги на наследство зачем? <br>А вот это самый интересный момент. Оказывается, существуют еще и так называемые налоги на наследство. Суть заключается в том, что когда умирает хозяин состояния, и передает его своим детям, то они должны заплатить определенный налог на это наследство. Надо сказать, что экономисты уже давно мусолят проблему данного вида налогообложения. Оно было введено для того, чтобы сгладить неравенство доходов. Ведь, как известно, большая часть богатых людей получила свое состояние по наследству. Однако, не все так гладко. Дело в том, что очень богатые люди все равно могут уйти от таких налогов, скупая недвижимость и компании повсеместно. А вот небольшие предприниматели, скопившие определенную (не столь внушительную) сумму обречены платить эти налоги. <br>Итак, с моральной точки зрения данный налог не совсем понятен, так как это выглядит странным. Когда отец передает деньги детям, и за это обе стороны должны лишиться части суммы. Но в тоже время государство старается каким-то образом уменьшить получение незаслуженных денег за просто так. Для этого, вероятно, такой налог и введен. Хотя его эффективность пока и не совсем понятна. <br>'''Диаметрально противоположные системы налогообложения Швеции и ОАЭ.'''<br>На первый взгляд система налогообложения в Украине одна из самых льготных в мире. Во Франции, Китае и в большинстве других стран налоги существенно выше, чем у нас. Чемпионом мира по налогам является Швеция. Шведы отдают государству больше, чем каждую вторую заработанную крону. Налоговое бремя Швеции составляет более 51% валового внутреннего продукта (ВВП), что значительно выше среднего по Европе – 41,5% . И, несмотря на это, министр финансов Швеции Пэр Нудер считает целесообразным отменить налоговые льготы и рассмотреть возможность дальнейшего повышения налогов с целью финансировать обширную систему социального обеспечения государства. Господин Нудер утверждает, что «электорат государства, благосостояние которого растет, отверг предположение, что более высокие налоги могут повредить конкурентоспособности государства, и требует больших инвестиций в школы, больницы и другие государственные секторы». <br>Здесь речь идет именно о Швеции из следующих соображений: во-первых, потому что она «чемпион» по налогам, во-вторых, система налогообложения Швеции сложнее, чем во многих других европейских странах, в-третьих, уровень жизни шведов один из самых высоких в мире. <br>В Таблице приведены некоторые показатели системы налогообложения в Швеции.<br>'''Таблица. Ставки налогов в Швеции.'''

| + | <h4>Налоговая система</h4> |

| | | | |

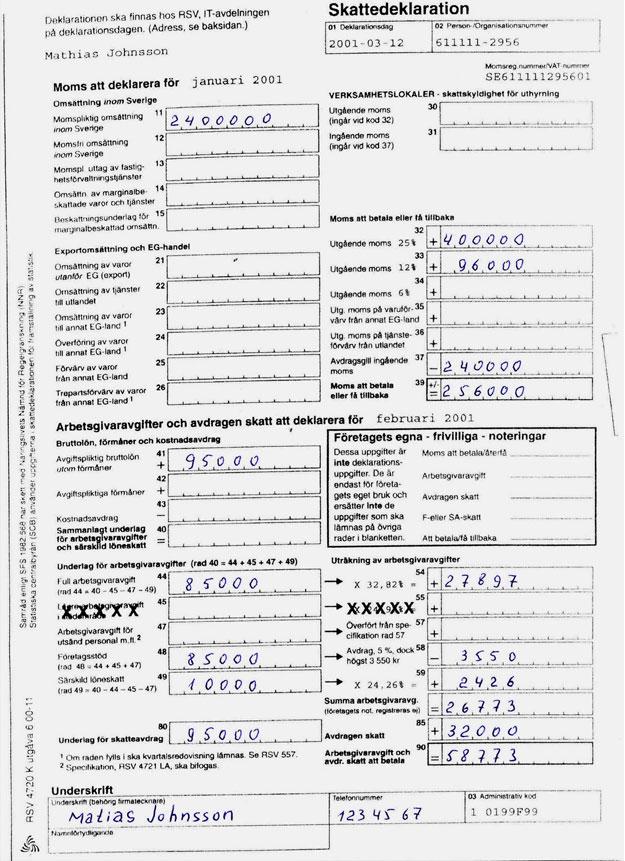

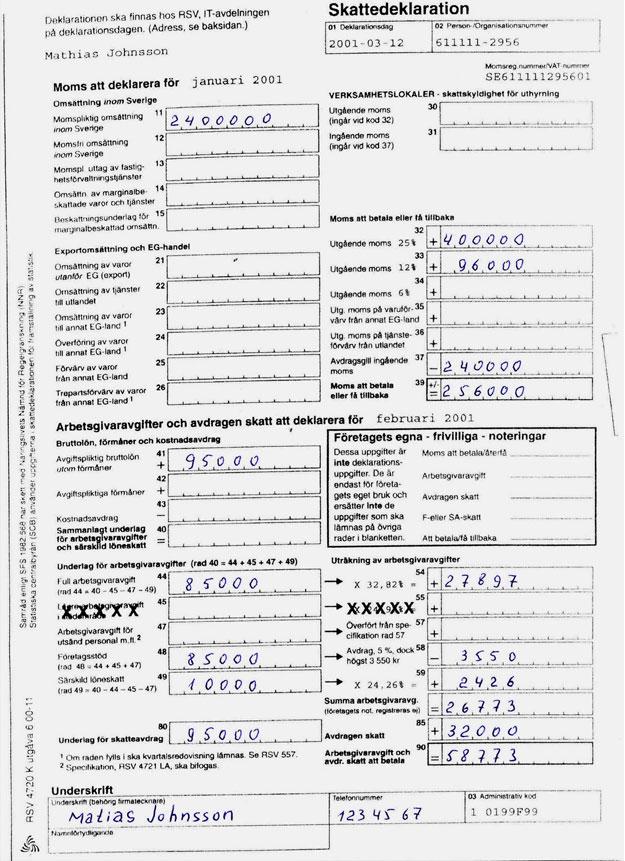

| - | [[Image:qw310.jpg]]<br>Казалось бы, можно порадоваться, что платить нам приходится существенно меньше, чем шведам. Можно порадоваться вдвойне, если учесть, что в отличие от нас указанные налоги им приходится платить полностью, так как возможности уклонения очень ограничены: налоговые органы получают и сопоставляют информацию о каждом налогоплательщике из баз данных социальных служб, банков, таможни и т.п. Пойманного «уклониста» заставят заплатить, оштрафуют на сумму до 40% недоплаты, а если докажут, что нарушение было умышленным, еще и посадят в тюрьму на 2 года. <br>Но рано радоваться: величина налога – понятие относительное. Одна и та же сумма для кого-то может быть незначительна, а кого-то разорит. Дело в том, что налоги входят в цену продукции. Если продукцию покупают и у предприятия остаются средства на достойную зарплату персонала и на развитие, значит налоги для предприятия нормальные. А если при этом собранные налоги обеспечивают достаточно высокий уровень жизни тех, кто на эти налоги живет (бюджетники, пенсионеры, инвалиды, дети и др.), значит, налоговая система хороша для всей страны. Создание оптимальной системы налогообложения – и есть главная задача государства. Средства решения этой задачи общеизвестны: налоговое регулирование и совершенствование администрирования. <br>А как отчитываются налогоплательщики в Швеции? Все шведские компании за месяц до установленного срока представления отчета получают из налогового органа умещающийся на одной странице бланк ежемесячной декларации о налогах на зарплату и НДС (см. рис.). В течение месяца они заполняют декларацию и возвращают ее налоговой службе. При этом фирмы, годовой оборот (реализация) которых ниже 40,0 млн. шведских крон (40 млн. грн.), сдают декларацию и платят налоги на свой налоговый счет один раз в месяц, а те, чей оборот превышает указанную сумму, отчитываются один раз, а платят два раза в месяц – 12-го и 26-го числа. На одной странице бланка помещаются реквизиты предприятия, налоговые базы, ставки налогов, налоговые вычеты, сами налоги, а также замечания налогового органа. Не в этом ли наши проблемы. Похоже, весь пар у нас уходит в свисток. Процедура – в ней один из главных источников многих проблем и неприятностей в нашей стране. По-видимому, это касается не только налоговой отчетности. И жаль, что до авторов нашей системы налогообложения не доходят не только крики души бухгалтеров и предпринимателей, но и мнения налоговиков-ученых. <br>[[Image:qw311.jpg]] <br>Рис. Заполненная Форма ежемесячной налоговой декларации шведского предприятия с объемом реализации в январе 2,4 млн. крон (2,4 млн. грн.) и фондом оплаты труда 95,0 тыс. крон (из них 10,0 тыс. зарплата работающего семейного пенсионера), включая подоходный и социальный налоги. Отчет по НДС за январь и по налогам на зарплату за февраль. <br>'''Налоговый рай в ОАЭ.'''<br>Власти ОАЭ создали исключительно благоприятную атмосферу для обеспечения деятельности зарубежных предпринимателей и инвесторов. За основу взяты лучшие образцы, имеющиеся в экономически развитых странах, усиленные таким преимуществом, как отсутствие налогов. Постоянно появляются новые льготы для привлечения капиталов и идей.<br>ОАЭ одна из немногих стран-чемпионов в этой области в смысле отсутствия волокиты. Оформление всех бумаг происходит аккуратно и точно в фантастически короткие сроки. Отношение чиновников всех уровней – внимательное и доброжелательное. Языковый барьер отсутствует, все официальные лица прекрасно владеют английским.<br>Местная валюта свободно конвертируется и имеет стабильный курс, не меняющийся в течении нескольких последних лет. Представительства ведущих международных банков и местные банки предоставляют любые принятые в мировой практике услуги. Отсутствуют ограничения на перемещение капиталов, вывоз прибыли, обмен валюты. <br>[[Image:qw312.jpg]] <br>Рис. ОАЭ – рай для инвестора.<br>В ОАЭ не существует налога на корпорации. Единственное исключение составляют компании нефтяной отрасли и филиалы иностранных банков.<br>Аналогично в стране отсутствует и подоходный налог. Нет и подоходного налога, удерживаемого из заработной платы (withholding tax).<br>ОАЭ заключили с некоторыми странами , имеющими высокие ставки налогообложения, соглашения об избежании двойного налогообложения, благодаря чему часто фигурирует в налоговых планах крупнейших корпораций.<br>С помощью свободной торговой зоны, разместившей у себя 1400 международных компаний, несвязанных с нефтью экспорт страны за период с 1986 по 1994 год вырос на 200%. В стране не существует валютного контроля, квот или торговых барьеров.<br>Импортные пошлины более чем низкие, а большинство импортируемых товаров вообще не облагается пошлиной. Дирхам свободно конвертируется в любую валюту и привязан по своей стоимости к американскому доллару.<br>Прямое налогообложение противоречит традициям ОАЭ, поэтому его введение в ближайшем будущем является невозможным<br>Иностранцам предоставлено право официально регистрировать покупку и статус владельца в Земельном департаменте Дубая. На данный момент регистрационный сбор составляет 2% от стоимости покупки – из них 0,5% взимается с продавца и 1,5% с покупателя. Не исключено, что в ближайшее время процентная ставка может быть пересмотрена.<br>Cистема налогообложения в ОАЭ такова, что здесь не существует федерального налогообложения предприятий, а в отношении предприятий, зарегистрированных в Дубай, действуют следующие ставки налога: <br>- 10% - на прибыль в пределах 1 000 000 – 2 000 000 дирхам; <br>- 30% - на прибыль в пределах 2 000 000 – 4 000 000 дирхам; <br>- 40% - на прибыль в пределах 4 000 000 – 5 000 000 дирхам <br>- 50% - на прибыль свыше 5 000 000 дирхам. <br>В ОАЭ также взимается налог на жильё по ставке, равной 5%, налог на коммерческую недвижимость – 10%, налог на услуги отелей – 5% и на развлекательную деятельность – 5%.<br>Таким образом, в ОАЭ налоговая нагрузка составляет не более 15 % от ВВП. Это первый результат среди развитых стран мира, что делает ОАЭ наиболее привлекательным для инвесторов.<br>

| + | '''Налоговая система''' — совокупность налогов, сборов и пошлин, установленных государством и взимаемых с целью создания центрального общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания.<br>Основой налоговой системы являются налоги. С помощью налоговой системы государство реализует свои функции по управлению (регулированию, распределению и перераспределению) финансовыми потоками в государстве и в более широком смысле экономикой страны вообще.<br>В современных условиях могут быть сформулированы следующие принципы построения налоговой системы:<br>- Обязательность. Этот принцип означает, что все налогоплательщики обязаны своевременно и полно уплатить налоги. <br>- Справедливость. Принцип справедливости означает, что, с одной стороны, все налогоплательщики, находящиеся в равных условиях по объектам налогообложения, платят одинаковые налоги, а, с другой стороны, справедливым должны быть налоги, которые платят разные по доходам налогоплательщики. Богатые платят больше, чем бедные. <br>- Определённость. Нормативные акты до начала налогового периода должны определить правила исполнения обязанностей налогоплательщиком. <br>- Удобство (привилегированность) для налогоплательщика. Процедура уплаты налогов должна быть удобной прежде всего для налогоплательщика, а не для налоговых служб. <br>- Экономичность. Издержки по собиранию налогов не должны превышать сумму собираемых налогов, а должны быть минимальны. <br>- Пропорциональность. Предполагает установление ограничения (лимита) налогового бремени по отношению к валовому внутреннему продукту. <br>- Эластичность. Подразумевает быструю адаптацию к изменяющейся ситуации <br>- Однократность налогообложения. Один и тот же объект налогообложения должен облагаться налогом за установленный период один раз. <br>- Стабильность. Изменение налоговой системы не должно производиться часто и очень резко. <br>- Оптимальность. Цель взимания налога, например, фискальная, или природоохранная и т. д., должна достигаться наилучшим образом с точки выбора источника и объекта налогообложения. <br>- Стоимостное выражение. Налоги должны уплачиваться в денежной форме. <br>- Единство. Налоговая система действует на всей территории страны для всех типов налогоплательщиков. <br>Реализация принципов налогообложения в разных странах осуществляется с учётом особенностей развития, существующей социально-экономической ситуации.<br>Наличие собственной, независимой от других государств налоговой системы является одним из признаков суверенного государства. |

| | | | |

| - | * '''Прямые и косвенные налоги. Фискальная (налогово-бюджетная) политика. Налоговая инспекция.'''

| + | <h4>Налоги: почему их нужно платить?</h4> |

| | | | |

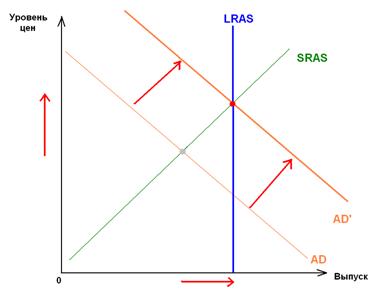

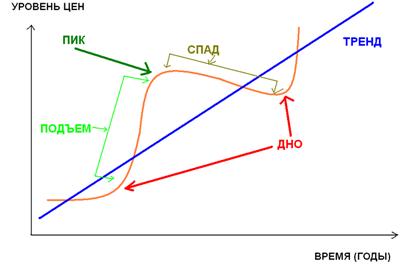

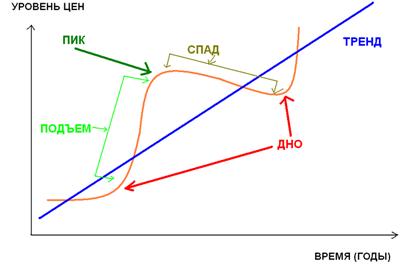

| - | <br>Немного юмора. Оказывается, трудовые обязанности налоговых инспекторов, которые занимаются поисками неплательщиков, могут быть самыми невероятными. Например, сотруднице финансового управления Стокгольма пришлось освоить почти 30 разновидностей... собачьего лая. Эта непростая наука нужна ей для того, чтобы гавкать у дверей домов граждан. Таким образом девушка старается вызвать ответный лай песика, которого прячет хозяин, чтобы не платить налог. <br>Налог на собак существует во многих европейских странах. Но, например, в Швеции его размер зависит от роста пса, а в Норвегии - от длины. Поэтому шведы обычно заводят приземистых такс, а норвежцы - собачек длиннолапых "компактных" пород.<br>Ко́свенный нало́г — налог на товары и услуги, устанавливаемый в виде надбавки к цене или тарифу, в отличие от прямых налогов, определяемых доходом налогоплательщика.<br>Собственник предприятия, производящего товары или оказывающего услуги, продает их по цене (тарифу) с учётом надбавки и вносит государству соответствующую налоговую сумму из выручки, то есть, по существу, он является сборщиком, а покупатель — плательщиком косвенного налога.<br>Основные виды косвенных налогов:<br>• Акциз — вид косвенного налога, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие от таможенных платежей, несущих ту же функцию, но на товарах, доставляемых из-за границы, а также коммунальные, транспортные и другие распространённые услуги. <br>• Налог на добавленную стоимость — вид косвенного налога; форма изъятия в бюджет части добавленной стоимости, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации. <br>• Таможенная пошлина — вид косвенного налога в виде взноса (платежа) на импортные, экспортные и транзитные товары, поступающие в доход государственного бюджета. <br>• Экологический налог — вид косвенного налога, связанный с охраной окружающей среды.<br>В Римской империи наряду с прямыми появились и косвенные налоги. В частности, к косвенным налогам относились налог с оборота (1%), особый налог с оборота при торговле рабами (4%), налог на освобождение рабов (5% от их стоимости).<br>В Украине удельный вес косвенных налогов составляет 50 – 55 % всех налоговых поступлений в бюджет.<br>Все первые налоги были прямыми. Объектами налогообложения этими налогами были основные ценности: земля, животные, работники.<br>'''Прямо́й нало́г''' — налог, который взимается государством непосредственно с доходов или имущества налогоплательщика. Применительно к прямому налогу юридические и фактические налогоплательщики совпадают.<br>Прямые налоги делятся на реальные и личные налоги.<br>К числу прямых налогов относятся: подоходный налог, налог на прибыль предприятий (корпораций, организаций и т. п.); налог с наследства и дарения, имущественный налог, налог на добычу полезных ископаемых и т. п. Прямые налоги устанавливаются непосредственно на доход и имущество. Между субъектом и государством существует прямая связь: налогоплательщик сразу чувствует налоговый гнет. Отличительная особенность данного налога — относительно сложный расчет его суммы.<br>В Византийской империи до VII в. включительно перечень прямых налогов содержал 21 их вид: поземельный налог, подушная подать, налоги на снаряжение армии, налог на приобретение лошадей и т.п.<br>В Великобритании, Германии и США наибольшим источником пополнения казны является налог на доходы физических лиц.<br>В Украине удельный вес прямых налогов составляет 40 – 45 % всех налоговых поступлений в бюджет.<br>'''Странные налоги.'''<br>В Египте каждая официально зарегистрированная плясунья платит налог. Ежегодные поступления от танца живота оцениваются в $264 млн. В Австрии лыжники обязаны платить налог при каждом спуске с горы. Средства передаются клиникам, где лечение лихачей обходится в 1 миллиард шиллингов в год. <br>'''Фискал.'''<br>Фиска́льная (налогово-бюдже́тная) поли́тика (англ. Fiscal policy) — правительственная политика, один из основных методов вмешательства государства в экономику с целью уменьшения колебаний бизнес-циклов и обеспечения стабильной экономической системы в краткосрочной перспективе. Основными инструментами фискальной политики являются доходы и расходы государственного бюджета, то есть: налоги, трансферты и государственные закупки товаров и услуг. Фискальную политику в стране проводит правительство государства<br>[[Image:qw313.jpg]] <br>Рис. Один из возможных ожидаемых результатов фискальной политики: совокупный спрос увеличивается, что ведет к подъему экономики.<br>Фискальная политика, помимо монетарной политики, является исключительно важной составляющей работы государства как распределителя в экономике. Будучи инструментом правительства, фискальная политика имеет несколько целей. Первая цель — стабилизация уровня валового внутреннего продукта и, соответственно, совокупного спроса. Затем, необходимо государству поддерживать макроэкономическое равновесие, что может быть успешным только в том случае, когда все ресурсы в экономике эффективно использованы. В итоге, вместе со сглаживанием параметров государственного бюджета, стабилизируется и общий уровень цен. Под влияние фискальной политики попадает как совокупный спрос, так и совокупное предложение.<br>Немного юмора.<br>В стране кризис! Чиновники уже три месяца не получают зарплату! Им даже нечего украсть! Пожалуйста, заплатите налоги!<br>Фискальная политика и состояние экономики страны.<br>При любой экономической системе можно выделить циклические колебания: подъемы и спады в экономике, вызванные шоками совокупного спроса и совокупного предложения и называемые бизнес-циклами, экономическими или деловыми циклами. Фазами бизнес-циклов являются подъем, «пик», рецессия (или спад) и «дно», то есть кризис. Наиболее глубокую рецессию называют депрессией. Нередко такие колебания деловой активности непредсказуемы и нерегулярны. Также существуют разные по периоду, частоте и размеру циклы деловой активности. Причины таких циклов могут быть самыми разными: от войн, революций, технологического процесса и поведения инвесторов до, например, количества магнитных бурь за год и рациональности макроэкономических агентов. В общем, такое нестабильное поведение экономики объясняется постоянным дисбалансом между совокупными спросом и предложением, общими расходами и объёмами производства. <br>[[Image:qw314.jpg]] <br>Рис. Абстрактное изображение бизнес-циклов в экономике.<br>Как правило, политика государства зависит от состояния экономики данной страны, то есть от того, на какой фазе цикла находится страна: подъеме или рецессии. Если страна находится в рецессии, то власти проводят стимулирующую экономическую политику, чтобы вывести страну из дна. Если страна испытывает подъем, то правительство проводит сдерживающую экономическую политику, дабы не допустить высоких темпов инфляции в стране.<br>Стимулирующая политика<br>Если страна переживает депрессию или находится в стадии экономического кризиса, то государство может принять решение о проведении стимулирующей фискальной политики. В данном случае правительству необходимо стимулировать или совокупный спрос, или предложение или оба параметра сразу. Для этого, при прочих равных условиях, государство повышает размер своих закупок товаров и услуг, снижает налоги и повышает трансферты, если это возможно. Любое из данных изменений приведет к увеличению совокупного выпуска, что автоматически увеличивает совокупный спрос и параметры системы национальных счетов. Стимулирующая фискальная политика приводит к увеличению объемов выпуска в большинстве случаях.<br>Сдерживающая политика<br>Власти проводят сдерживающую фискальную политику в случае краткосрочного «перегрева экономики». В этом случае правительство проводит меры, прямо противоположные тем, что осуществляются при стимулирующей экономической политике. Государство сокращает свои расходы и трансферты и увеличивает налоги, что приводит к сокращению как совокупного спроса, так и, возможно, совокупного предложения. Подобная политика регулярно проводится правительствами ряда стран с целью замедлить темпы инфляции или избежать ее высоких темпов в случае экономического бума.<br>Автоматическая или дискреционная<br>Фискальную политику экономисты также подразделяют на очередные два типа: дискреционную и автоматическую. Дискреционная политика официально объявляется государством. При этом государство изменяет значения параметров фискальной политики: увеличиваются или уменьшаются государственные закупки, изменяются налоговая ставка, размеры трансфертных выплат и тому подобные переменные. Под автоматической политикой понимают работу «встроенных стабилизаторов». Данными стабилизаторами являются такие как процент подоходного налога, косвенные налоги, различные трансфертные пособия. Размеры выплат автоматически изменяются в случае любой ситуации в экономике. Например, потерявшая свое состояние во времена войны домохозяйка будет платить тот же самый процент, но уже от меньшего дохода, следовательно, размеры налогов для нее автоматически снизились.<br>Недостатки фискальной политики<br>Эффект «Crowding-out»<br>Данный эффект, также известный как эффект вытеснения проявляется при увеличении государственных закупок товаров и услуг с целью стимулирования экономики. Признается как основной недостаток фискальной политики многими экономистами, особенно представителями монетаризма. Когда государство увеличивает свои расходы, ему требуются деньги на финансовом рынке. Таким образом, на рынке заемных средств растет спрос на деньги. Это приводит к тому, что банки повышают цены за свои кредиты, то есть увеличивают свою процентную ставку по таким причинам как мотив максимизации прибыли или просто нехватка денег для выдачи в кредит. Повышение ставки процента не любят инвесторы и предприниматели фирм, особенно начинающих, когда у компании нет собственного «стартового» денежного капитала. В итоге, из-за высоких процентных банковских ставок, инвесторам приходится брать все меньше кредитов, что ведет к снижению инвестиций в экономику страны. Таким образом, стимулирующая фискальная политика не всегда эффективна, особенно если в стране не развивается должным образом бизнес любого рода. Возможен и эффект «Crowding-in», то есть увеличение инвестиций из-за сокращения государственных расходов.<br>Другие недостатки<br>Дисбаланс государственного бюджета: постоянные операции государства со своим бюджетом может привести к неэффективности его распределения. Так например, правительство не может регулярно повышать свои расходы, чтобы увеличить свой ВВП, поскольку оно, как и любой макроэкономический агент, может нести убытки, что очевидно не в интересах государства. <br>Неопределенность: состояние экономики невозможно предсказать идеально точно, поскольку не все агенты в экономике действуют рационально или так, как хотелось бы государству. Не всегда удается точно определить лучшую экономическую политику для сглаживания циклических колебаний. Ошибочное проведение не той политики может серьезно сказаться на экономике.<br>'''Без юмора никак.'''<br>Заполняя налоговую декларацию, не забудь в графе «Иждивенцы» написать «Государство».<br>Неописуемое богатство: доходы, не указанные в налоговой декларации.<br>Налоговая инспекция.<br>Государственная налоговая администрация Украины является центральным органом исполнительной власти, ей подчинены государственные налоговые администрации в Автономной Республике Крым, областях, городов Киеве и Севастополе.<br>Государственную налоговую службу возглавляет Председатель Государственной налоговой администрации Украины, которого назначает и освобождает от должности Президент Украины по представлению Премьер-министра Украины. Заместители Председателя Государственной налоговой администрации Украины назначаются и освобождаются от должности Кабинетом Министров по представлению Председателя Государственной налоговой администрации Украины.<br>Задачи стоящие перед органами государственной налоговой службой многогранны, основными из них являются:<br>- осуществление контроля за соблюдением налогового законодательства, правильностью исчисления, полнотой и своевременностью уплаты в бюджеты, государственные целевые фонды налогов и сборов (обязательных платежей), а также налоговых доходов, установленные законодательством;<br>- внесение в установленном порядке предложений по совершенствованию налогового законодательства;<br>- принятие, в случаях предусмотренных Законом, нормативно-правовых актов и методических рекомендаций по вопросам налогообложения;<br>- формирование и ведение Государственного реестра физических лиц - налогоплательщиков и иных обязательных платежей, а также Единого банка данных о налогоплательщиках - юридических лицах;<br>- разъяснение законодательства по вопросам налогообложения среди налогоплательщиков;<br>- предотвращение преступлений и других правонарушений отнесенных Законом к компетенции налоговой милиции, их раскрытие, пресечение, расследование и производство по делам об административных правонарушениях.<br>Налоговая инспекция является главным органом, который внедряет в жызнь фискальную политику государства, и соответственно её эффективная работа влияет на бизнес-среду и жызнь всех граждан непосредственно.<br><br>'''ВОПРОСЫ ДЛЯ РАЗМЫШЛЕНИЯ И ПОВТОРЕНИЯ:'''<br>1. Почему не надо платить налоги? Найдите аргументы «за» и «против».<br>2. Чем отличаются государственные от местных налогов?<br>3. Как влияют налоги на богатомику страны?<br>4. Как влияют налоги на справедливое распределение доходов в обществе?<br>5. Чем же отличаются системы налогообложения Швеции и ОАЭ?<br>6. Что лучше: прямые или косвенные налоги?<br>7. Как вести эффективную фискальную политику?<br><br><br>'''Литература:'''<br>1. Артур Лаффер. «Экономическая теория уклонения от налогов» (The Economics of the Tax Revolt, 1979).<br>2. Википедия.<br>3. /www.prostobank.ua/finansovyy_gid/nalogi/stati/nalogi_gde_spravedlivost<br>4. Матвеева Т. Ю. Цели и инструменты фискальной политики // Введение в макроэкономику. — «Издательский дом ГУ-ВШЭ», 2007. — С. 446 - 447. — 511 с.<br>5. Grady, P. «Fiscal Policy»// The Canadian Encyclopedia : Статья.<br>6. Investopedia «Definition of Crowding-out Effect»: Статья.<br>7. Edge, K. «Fiscal Policy and Budget Outcomes»: Статья.<br>8. /www.sta.gov.ua<br>9. Жидков Е. Ю. Налоги и налогообложение. Издательство: Эксмо, 2009.<br>10. В.Л. Власьев. Эффективность администрирования налогов в сложной налоговой системе. /www.nbuv.gov.ua/portal/natural/Vsntu/2008_2009/92-SevNTU/92-05.pdf<br>11. Федоренко Н.П. Налогообложение и устойчивость работы предприятия. /www.nbuv.gov.ua/Articles/KultNar/2009-162/pdf/knp162_68-70.pdf<br><br><br><br> Отослано Быковым Д.А., учителем экономики Международного Лицея "Гранд"

| + | «Плати налоги и спи спокойно» - это фраза из известного рекламного ролика давно стала притчей во языцах юмористов всех мастей.<br>Но давайте представим жизнь любой страны без налогов.<br>В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению нужд и потребностей населения ему требуется определенная сумма денежных средств. Следовательно, без сбора налогов государство не сможет выполнять свои функции, а его существование как такового станет бессмысленным. Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка... Чем больше функций возложено на государство, тем больше оно должно собирать налогов. Жизнь в государстве «Где люди не платят налоги» станет небезопасной, потому что доблестные правоохранительные органы работать бесплатно не будут. Вскоре страна «Без налогов» падет жертвой другой страны, потому что у нее не будет средств на содержание армии. Никто не может не согласиться, что эти перспективы никак нельзя назвать приятными.<br>Надо заметить, что в Украине во все времена существовало неприязненное отношение к налогам, в отличие от западноевропейских стран. В этих государствах институт налогов имеет историю гораздо более продолжительную, нежели у нас. Именно вокруг налогов в странах Западной Европы, разгоралась борьба между королём и парламентом. Парламент тогда и только тогда получил законодательную власть, когда получил власть в области финансов, т.е. право соглашаться или не соглашаться с королём по вопросам установления и сбора налогов. Высокая налоговая культура этих стран проявляется в том, что плата налогов здесь считается даже предметом гордости налогоплательщиков. Налоговая культура воспитывается с детства. Школьники гордятся тем, что их родители платят налоги, вносят свой вклад в развитие сильной страны. В таком государстве человек редко когда скажет: "Я гражданин этой страны", скорее он скажет: "Я налогоплательщик".<br>Сколько веков существует государство, столько же существуют и налоги и столько же экономическая теория ищет принципы оптимального налогообложения.<br>Однако четыре основополагающих, можно сказать, ставших классическими, принципа, сформулированы еще Адамом Смитом в XVIII. Они сводятся к следующему:<br>1. Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, т. е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им ведет к так называемому равенству или неравенству обложения.<br>2. Налог, который обязан уплачивать каждый, должен быть точно определен, а не произволен. Размер налога, время и способ его уплаты должны бьггь ясны и известны как самому плательщику, так и всякому другому.<br>3. Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика.<br>4. Каждый налог должен быть так устроен, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства".<br>Принципы Адама Смита, благодаря их простоте и ясности, не требуют никаких иных разъяснений и иллюстраций, кроме тех, которые содержатся в них самих, они стали "аксиомами" налоговой политики.<br>Но в основе всех этих принципов лежит уважение государства к налогоплательщикам. Своеобразный договор между государством и населением предусматривает «обмен» налогов на выполнение государством своих функций. Налоги возрастают, а государство снимает с себя все больше функций (например, сокращение качественных бесплатных образовательных услуг). Это, естественно, не вызывает доверия. Если мы платим за бесплатное медицинское обслуживание, то почему нам отказывают в исполнении некоторых услуг по причине нехватки необходимого оборудования? Если мы платим за ремонт автодорог, то почему до сих пор справедливы слова Гоголя о то, что существуют две беды - дураки и дороги? Если мы платим за образование, то почему сокращается количество бюджетных мест в ВУЗах?<br> |

| | | | |

| - | <br><br> <sub>Учебники с [[Богатомика 10-11|Богатомики]], уроки с Богатомики, [[Идеальные уроки по блокам предметов|идеальные уроки он-лайн]], русские уроки с [[Гипермаркет знаний - первый в мире!|разных предметов]], [[Гипермаркет знаний - первый в мире!|все русские учебники]]</sub> | + | '''Из истории налогов'''<br> |

| | | | |

| - | <br> <br>

| + | В XVI веке в немецком городе Вюртемберг придумали налог на воробьев. Считалось, что звонкоголосые птахи мешают населению спокойно жить. От хозяина каждого дома требовали уничтожить дюжину воробьев, за что он получал 6 крейцеров. Если же задание не было выполнено, заплатить в казну требовали вдвое больше. Самые ленивые граждане даже покупали нужное количество дохлых воробьев у подпольных торговцев. |

| | | | |

| - | [[Category:Налоги]]

| + | <h4>Государственные и местные налоги</h4> |

| | | | |

| - | '''<u>Содержание урока</u>'''